The Trading Bible Trading Leitfäden Was ist der Geldkurs und Briefkurs im Trading? Unterschiede erklärt

Was ist der Geldkurs und Briefkurs im Trading?

By Stefano Treviso, Updated on: Oct 18 2022.

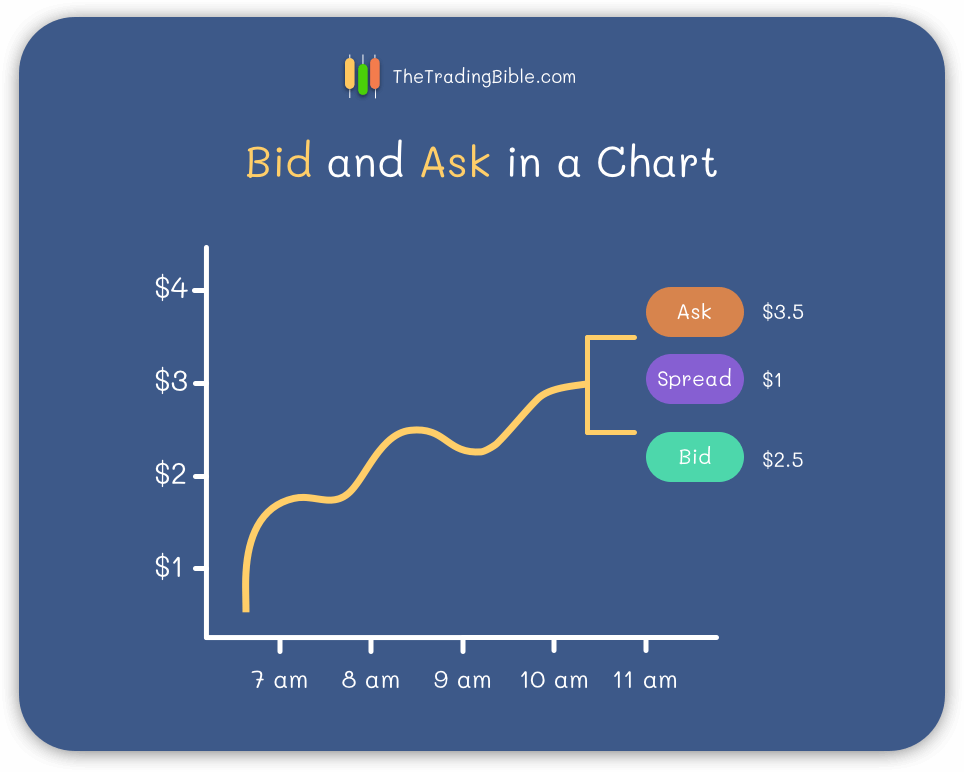

Der Geldkurs (engl. “Bid”) ist der Höchstpreis, zu dem Käufer bereit sind, einen Vermögenswert zu kaufen. Der Briefkurs (engl. “Ask”) ist der Mindestpreis, zu dem Verkäufer bereit sind, einen Vermögenswert zu verkaufen. Die Geld-Brief-Spanne ist die Differenz zwischen Geld- und Briefkurs (engl. “Spread” oder “Bid-Ask-Spread”).

Wenn du aus dem Chart liest, dass der Kurs einer Aktie 119,5 € beträgt, ist es womöglich nicht der Geld- oder Briefkurs. Sobald du eine Market Order ausführst, und letztlich einen völlig anderen Kurs erhältst, könnte das jeder der folgenden Kurse sein: Aktueller Geldkurs, aktueller Briefkurs, die Mitte der Beiden, oder der Kurs des zuletzt ausgeführten Trades.

Es ist also extrem wichtig, dass du bei deiner Trading Plattform deinen Chart auf exakt den Kurs einstellst, den du benötigst: Also Geld- oder Briefkurs.

Bei einigen Trading Plattformen kannst du dir die Geld- und Briefkurse auf verschiedene Weise anzeigen lassen, wie zum Beispiel:

- Als Indikator am rechten Ende des Charts, der dir die aktuellen Geld- und Briefkurse anzeigt

- Als separate Linien im Chart, die die Geld- und Briefkurse kennzeichnen. Indem du dir ansiehst, wie weit Geld- oder Briefkurs voneinander entfernt sind, siehst du perfekt, wie sich der Spread in der jeweiligen Periode verhält.

Die Geld-Brief-Spanne - einfach erklärt

Der Geld-Brief-Spanne, oder auch Spread, ist die Differenz zwischen Geld- und Briefkurs. Die Broker (besonders sogenannte “Market Maker Broker” – Erklärung folgt) verwenden den Spread als Risikoausgleich, um die ständig eingehende Kauf- und Verkaufsaufträge erfüllen zu können und den Marktkurs zu halten.

Um das ganze anhand eines Beispiels ohne Geld-Brief-Spanne zu illustrieren: Ein Market Maker führt deinen Kaufauftrag aus, direkt danach springt der Kurs um einige Cent, und verursacht somit dem Broker einen Verlust.

Deshalb entstand also die Geld-Brief-Spanne. So kaufst du immer zu einem teureren Preis ein, bzw. verkaufst zu einem niedrigeren Preis, während die Market Maker von der Bereitstellung von Liquidität (Verfügbarkeit eines Vermögenswertes) profitieren.

Ausgewählte Broker für Einsteiger

| Broker | Top Eigenschaften |

|---|---|

| |

| |

|

Beispiel: Geld-Brief-Spanne und Market Maker bei Aktien

Stell dir für eine Sekunde vor, dass wir einen neuen Markt für einen Vermögenswert schaffen wollen – In unserem Beispiel eine Aktie.

In dem Moment, in dem wir unseren Börsengang (IPO, bzw. Initial Public Offering) starten und damit beginnen, Aktien auf den Markt zu werfen (also Aktien ausgeben), haben wir ein Problem.

Es besteht kein stabiler Geldfluss, der den Kurs aufrechterhalten könnte. Wir verkaufen massig Aktien, während andere Leute kaufen. Wie können wir also einen Markt für eine Aktie von Grund auf neu schaffen?

Wir brauchen viele Trader, die ständig kaufen und verkaufen, damit sich der Markt stabilisiert – Und das ist der Zeitpunkt, an dem die Market Maker ins Spiel kommen.

Market Maker (Marktmacher) “machen” den Markt, und sind dazu da, die Aktie ständig zu kaufen oder zu verkaufen, um den Marktpreis zu halten, die natürlichen Kräfte von Angebot und Nachfrage wirken zu lassen und die Kurse im Laufe der Zeit zu bestimmen.

Für die Market Maker springt dabei ein ordentlicher Gewinn heraus. In einfachen Worten: Sie bilden den Kurs gegen eine Gebühr (also den Spread bzw. Geld-Brief-Spanne) im Austausch für die Bereitstellung von Liquidität. In der Praxis sieht das so aus:

- Kauf geschieht zum Briefkurs (für dich wird der Kurs also teurer)

- Verkauf geschieht zum Geldkurs (für dich wird der Kurs günstiger, also unvorteilhaft für dich)

Sobald also der Markt geschaffen ist, viele Teilnehmer traden, und vielleicht sogar andere Market Maker am Wettbewerb teilnehmen, kommt immer mehr Liquidität in den Markt. Dadurch wird das Risiko, den Vermögenswert zu halten und die Orders zu erfüllen geringer, wodurch wiederum die Geld-Brief-Spanne geringer wird. All dies bedeutet:

- Eine geringe Geld-Brief-Spanne (Spread) entspricht einem liquiden Markt (weniger Risiko für Market Maker)

- Eine hohe Geld-Brief-Spanne (Spread) entspricht einem illiquiden oder volatilen Markt (höheres Risiko für Market Maker)

Beispiel: Geld-Brief-Spanne bei CFD Market Maker

Vergiss nicht, dass wir gerade den Prozess der Marktschaffung für standard Vermögenswerte (wie Aktien) beschrieben haben. Im speziellen Fall von CFDs gibt es einige Unterschiede:

CFD-Broker sichern in der Regel ihre Geschäfte ab. Das heißt, sie nehmen deine Order entgegen, die du eigentlich in den realen Markt wirfst – Exakt diese Trades unterliegen jedoch auch der Geld-Brief-Spanne bzw. dem Spread. Die CFD-Broker nehmen sich also den Spread, und lassen dich zahlen.

Diese Geld-Brief-Spanne kann von deinem CFD-Broker absichtlich verringert oder erhöht werden (angenommen der Broker wählt dies als Risikomanagement Tool zur Erfüllung deines CFD Orders).

Ein gutes Beispiel dafür ist Folgendes: Die Geld-Brief-Spanne auf dem Markt beträgt 0,1 € und dein CFD Broker gibt dir einen Spread von 0,5 €. Das ist nicht unbedingt schlecht, da der CFD Broker das Risiko eingeht, eine von dir aufgegebenen Order zu erfüllen, die auf dem realen Markt vielleicht nicht möglich gewesen wäre, da keine Liquidität vorhanden war. So geht der Broker das Risiko ein, die Order auf eigene Gefahr zu erfüllen, und du kannst deinen Trade problemlos ausführen lassen.

Warum steigen Spreads?

Spreads steigen aufgrund fehlender Liquidität. Diese fehlende Liquidität wird beispielsweise durch starke Preisschwankungen, den Wegfall von Limit Orders oder durch eine generell geringe Anzahl von Market Orders (der Marktteilnehmer) verursacht. Das führt dazu, dass Market Maker während bei der Preisgestaltung ihre Spreads erhöhen, um das Risiko eines Verlusts bei der Erfüllung von Aufträgen zu mindern.

Das Wichtigste für dich zur Erinnerung

- Deine Charts können so eingestellt sein, dass Geldkurs, Briefkurs, die Mitte der Beiden oder der Kurs des zuletzt ausgeführten Trades angezeigt wird. Überprüfe also auf deiner Trading Plattform, welchen du siehst hast und ändere ihn ggf.

- Market Maker Broker nutzen den Spread als Ausgleich für das Risiko, das sie eingehen, um in der Lage zu sein, durchgängig Kauf- oder Verkaufsaufträge auszuführen.

- Du kaufst immer zum Briefkurs und verkaufst zum Geldkurs. Deshalb eröffnest du deine Trades im Minus, bezahlst den Spread und startest mit einem Rückstand.

- Spreads sind gering, wenn viel Liquidität vorhanden ist und die Marktteilnehmer um den besten Kurs konkurrieren.

- Spreads werden größer, wenn ein Mangel an Liquidität am Markt herrscht, der durch Volatilität verursacht werden konnte.

Viel Glück und frohes Traden!