The Trading Bible Trading Leitfäden Stop Loss Order: Erklärung, Verwendung und Beispiele

Stop Loss Order: Erklärung, Verwendung und Beispiele

By Stefano Treviso, Updated on: Oct 18 2022.

Inhaltsverzeichnis:

- Stop Loss Order erklärt

- Wie man eine Stop Loss Order setzt

- Vorteile der Stop Loss Order

- Nachteile der Stop Loss Order

- Wann verwendet man eine Stop Loss Order?

- Häufige Fehler bei Stop Loss Order

Stop Loss Order erklärt

Eine Stop Loss Order ist ein Orderauftrag (Handelsauftrag) zum Verkauf eines Assets, um den Verlust eines Traders automatisch zu begrenzen, sofern sich die Kurse gegen den Trader bewegen.

Angenommen du kaufst eine Aktien zum Kurs von 45 €, setzt eine Stop Loss Order bei 35 €, schließt deinen PC und machst einen Ausflug. Auch wenn du nicht am PC bist, wird deine Trading Plattform deine Stop Loss Order ausführen und dich aus dem Trade holen, sofern der Kurs auf 35 € fällt.

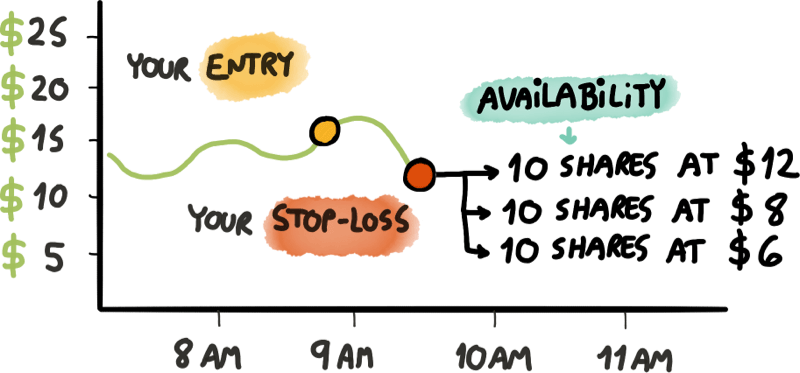

Stop Loss Orders funktionieren gemäß Markt Orders, was bedeutet, dass sie zu den verfügbaren Kursen und Mengen ausgeführt werden – was für unerfahrene Trader oft eine Überraschung ist. Hier ist der Grund:

Angenommen, du kaufst 100 AAPL (Apple) Aktien zu einem Preis von 120 €. Unmittelbar nach dem Kauf platzierst du eine Stop Loss Order bei 115 €.

Offensichtlich ist es in diesem Beispiel deine Absicht, nicht mehr als 500 € zu verlieren, denn genau deshalb hast du deinen Stop Loss genau 5 € unter dem Kaufkurs gesetzt.

Jetzt entscheidest du dich, einen Spaziergang zu machen (ohne jeglichen Zugang auf deine Trading Plattform). Während du dich amüsierst, stellt sich heraus, dass der Kurs auf 115 € gefallen ist – somit wurde Stop Loss erreicht.

Deine logische Annahme ist, im schlimmsten Fall 500 € verlieren, nicht wahr? Das ist leider nicht der Fall, denn du könntest aufgrund der mangelnder Verfügbarkeit (Liquidität) viel mehr verlieren.

Stell dir vor, dass an der NYSE (New York Stock Exchange) folgende AAPL Aktien Verfügbaren sind:

- 20 Aktien zu 115 €

- 60 Aktien zu 114,5 €

- 20 Aktien zu 114 €

In dem Moment, in dem deine Stop Loss Order ausgelöst wird, beginnt sie, die verfügbaren Aktien zu den verfügbaren Kursen zu verbrauchen – Das ist der herkömmliche Prozess dahinter, deine Stop Loss Order auszufüllen, also um deine Position loszuwerden.

Und dieser Prozess läuft exakt wie bei einer Market Order ab: Du kaufst oder verkaufst zu den verfügbaren MARKTPREISEN.

Um zu unserem Beispiel zurückzukehren, wird uns also klar: Der Gesamtverlust kann eindeutig mehr als 500 € betragen. Um genauer zu sein: Um die 100 Aktien von AAPL loszuwerden, hast du 3 verschiedene Preise bezahlt, nämlich 115 €, 114,5 € und 114 €. Somit beträgt dein Gesamtverlust 550 €.

Dieses Problem von unterschiedlicher Verfügbarkeiten lässt sich visuell wie folgt darstellen:

Und immer wieder höre ich Beschwerden von Tradern, die sich über ihre Stop Loss Ausführung aufregen. Sie alle denken, dass die Zahl, die sie für einen maximalen Verlust festlegen, in Stein gemeißelt und garantiert ist.

Jetzt bist du einen Ticken schlauer und weißt, dass dies nicht der Fall ist und jede plötzliche Marktbewegung, die durch extreme Volatilität verursacht wird, deine Pläne ändern kann – INSBESONDERE wenn du Assets tradest, die eine geringe Liquidität haben (wie Penny Stocks oder exotische Währungspaare).

Ausgewählte Broker für Einsteiger

| Broker | Top Eigenschaften |

|---|---|

| |

| |

|

Wie man eine Stop Loss Order setzt

Es gibt mehrere Ansätze, eine Stop Loss Order zu setzen. Die gängigsten sind:

- Differenzpunkte (Abstand): Du kannst beispielsweise einen Abstand von 0,30 für deinen Stop Loss wählen. Angenommen der Kurs bewegt sich von 50 € auf 49,7 €, wird der Abstand erreicht und die Stop Loss Order automatisch ausgeführt (Das Maß für den Abstand kann zwischen einzelnen Trading Plattformen variieren).

- Exakter Stop Loss Kurs: Setzt du den Stop Loss bei 30 €, dann wird dein Stop Loss automatisch beim Erreichen von 30 € ausgelöst.

- Der Wert des maximalen Verlusts: Lege den Betrag fest, den du maximal bereit bist zu verlieren, zum Beispiel 500 €. Das bedeutet, dass dein Stop Loss aktiviert wird, wenn dein Trade einen Verlust von 500 € erreicht.

- Verlusts in % der Gesamtinvestition: Du kannst einen Stop Loss von 2 % wählen. Bei einem Gesamtwert deines Trades von 10.000 € wird dein Stop Loss ausgelöst, wenn du einen Verlust von 200 € erreichst (eine kreativere Art, den “maximalen Verlust” auszudrücken).

Anstatt eine universelle Vereinbarung zu haben, wie man eine Stop Loss Order in jeder Trading Plattform bezeichnet, versuchen die Broker “besonders” zu sein und benennen das Gleiche auf andere Art und Weise. Am Ende sind all die Bezeichnungen ein und dasselbe: Eine Stop Loss Order. Alles was du tun musst, ist dich daran zu erinnern, dass eine Stop Loss Order wie eine Market Order funktioniert, egal wie deine Broker es nennen mag.

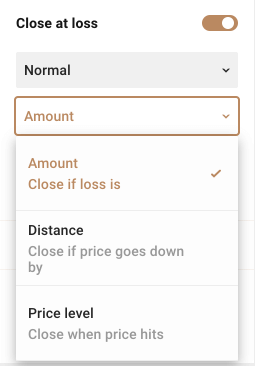

Nun, lass uns zum Beispiel übergehen – Das Fenster zum Setzen einer Stop Loss Order sieht in unserer bevorzugten Trading Plattform wie folgt aus:

Wenn du auf die Option mit “Amount” klickst, öffnet sich ein kleines Panel mit 3 Auswahlmöglichkeiten, wie du den Stop Loss berechnen kannst.

Am Ende, unabhängig von der Art der Berechnung, ist ein Stop Loss ein Stop Loss, und wird immer wie eine Market Order funktionieren.

Die Möglichkeit, den Stop Loss auf verschiedene Weisen zu berechnen, kann für manche Situationen hilfreicher sein als für andere. Das eindeutigste Beispiel ist wohl, wenn du bei einem exaktem Kursniveau aussteigen möchtest. Dann entscheidest du dich nicht für Differnezpunkte oder die Eingabe in %, sondern für den exakter Stop Loss Kurswert.

Und am Ende des Tages kann es auch nur eine Frage deiner persönlichen Präferenz sein!

Vorteile der Stop Loss Order

Die Hauptvorteile einer Stop Loss Order sind:

- Die Möglichkeit, ein ungefähres maximales Verlustniveau anzugeben – Wodurch die Umsetzung deiner Risikostrategie unterstützt wird.

- Der Prozess der Stop Loss Order geschieht automatisch – Du bist nicht physisch 24/7 an deine Trading Plattform gebunden.

- Das Setzen einer Stop Loss Order kostet in der Regel nichts (außer, der regulären Provisionen beim Eröffnen und Schließen der Position).

Nachteile der Stop Loss Order

Die Hauptnachteile einer Stop Loss Order sind:

- Wenn du nicht auf deine Trading Plattform zugreifen bzw. Aktiv sein kannst, um den Stop Loss zu ändern, musst du dich auf deine ursprüngliche Einstellung verlassen und riskieren, dass sie ausgelöst wird (Da du dir im vorhinein überlegst, wie du den Stop Loss richtig setzt, sollte das für dich jedoch kein Problem sein).

- Der maximale Verlust kann höher sein als erwartet. Aufgrund eines volatilen Marktes oder mangelnder Verfügbarkeit zur Erfüllung deiner Marktorder, kannst du verschieden Verkaufskurse erhalten, und so höhere Verluste als erwartet realisieren.

Objektiv gesehen ist es so: Verfolgst du einen gut ausgearbeiteten Plan zu deinem Risikomanagement, in Kombination mit gutem Timing deiner Ein- und Ausstiege, dann stellen Stop Losses sehr wenig bis gar keinen Nachteil für dein Trading dar.

Die meisten Probleme bei der Verwendung von Stop Loss entstehen durch falsche Trading Stile, mangelndes Wissen, als auch falschen Erwartungen gegenüber den Märkten (welche wir am Ende dieses Artikels noch genauer ansprechen werden).

Im Bild oberhalb siehst du eines der sehr nervigen Stop Loss Szenarien: Du setzt einen Stop Loss, der Kurs fällt und berührt deinen Stop Loss. Der Stop Loss holt dich aus dem Trade, und folglich geht der Kursverlauf genau in die Richtung weiter, die du von Anfang an erwartet hättest.

Nochmals: Wir können es nicht genug betonen, wie wichtig die Platzierung der Stop Loss Order ist. Ein Stop Loss an sich kann keine Nachteile haben, es geht nur darum, wie und wo wir ihn setzen.

Wann verwendet man eine Stop Loss Order?

Immer dann, wenn du deine Verluste begrenzen willst und du dir sicher bist, dass es Sinn macht, diesen Verlust zu begrenzen.

Der wahre Schlüssel zum Erfolg bei der Verwendung einer Stop Loss Order liegt darin, dass du einen guten Trade eingehst (so trivial das auch klingen mag). Wenn du deinen Vermögenswert richtig analysiert und realistische Ziele für deinen Stop Loss definiert hast, dann macht es Sinn, einen Stop Loss zu verwenden.

Das Problem kommt dann, wenn die Leute die Assets nicht richtig analysieren und einfach dem Bauchgefühl folgen, und sich so in sehr unangenehme Situationen begeben:

Wenn du Scalping (Handel auf extrem kurzen Zeitfenstern) auf 10-30 Sekunden Basis betreibst–was wir als etwas Verrücktes und voller Adrenalin bezeichnen können–dann kann ein falsch gesetzter Stop Loss dazu führen, dass ein kurzer Spike des Kurses in die falsche Richtung deinen Stop Loss auslöst. Das Schlimmste daran ist, dass der Kurs wahrscheinlich direkt nach dem Auslösen deines Stop Losses wieder dorthin zurückgeht, wo du ihn haben wolltest.

Häufige Fehler bei Stop Loss Order

Dies sind die häufigsten Fehler bei der Verwendung einer Stop Loss Order:

- Du setzt deinen Stop Loss zu nahe an deinem Einstiegskurs – Jede schnelle und plötzliche Bewegung wirft dich aus dem Trade.

- Die Annahme, dass dein Stop Loss einen maximalen Verlust garantiert. Denke daran, dass die Ausführung der Order von der Verfügbarkeit abhängt – beim Stop Loss ist nichts garantiert.

- Du setzt deinen Stop Loss auf einen extrem weit entfernten Kurs, der erst erreicht wird, wenn du womöglich bereits pleite bist – Denke also an realistische Ziele bei deiner Risikostrategie.

- Du passt deinen Stop Loss ständig an, um nicht aus dem Trade geworfen zu werden – machst aber deinen Verlust immer größer und größer. Wenn du verlierst, dann hast DU VERLOREN! Vermeide dieses Verhalten, da es eher in die Richtung des Glücksspiels geht, anstatt in die des Tradings.

- Du verwechselst die Stop Loss Order mit der Stop Limit Order oder der Trailing Stop Order – Diese sind jedoch sehr unterschiedlich (in einem anderen Artikel gehen wir näher darauf ein). Behalte also im Hinterkopf: Sie sind NICHT dasselbe wie ein regulärer Stop Loss.

- Du setzt deinen Stop Loss dort, wo die meisten Trader ihren Stop Loss setzen – Genau das macht dich zu einer leichten Mahlzeit für institutionelle Trader.

Um diesen Leitfaden abzuschließen, lass uns über den letzten, unheimlich wichtigen Punkt sprechen.

Die Märkte haben von Haus aus eine böse Natur: Um Geld zu verdienen, musst du es jemand anderem nehmen (jemand muss schließlich verlieren).

Wenn du also verstehst, wie Aktienkurse bestimmt werden, dann versetze dich in die Lage eines massiven Whale Traders – Diese sind in der Lage, die Märkte anhand der eigenen Trading Plattform zu beeinflussen, und die Kurse zu bewegen.

Ein Whale Trader braucht Liquidität, um seine Taktik auszuführen. Also wird er, wenn er die Kurse bewegen will, darauf abzielen, einen Bereich auszufegen. Das heißt, er konzentriert sich auf die einzelnen Stop Loss Orders von Anfängern, “säubert” dieses Niveau, und macht so leichtes Geld, indem er den Kurs einfach dahin treibt, wo er will.

Denke daran, wenn immer es Trading geht: Je böser du denkst, desto besser.

Viel Glück!